Le Point – Les déficits du gouvernement fédéral ne stimuleront pas l’économie canadienne

Plusieurs économistes de Bay Street recommandent au gouvernement fédéral de délier encore plus les cordons de sa bourse et faire des déficits plus importants qu’annoncé lors de la campagne électorale dans le but de « stimuler » l’économie canadienne. Cette vision court-termiste ne prend toutefois pas en compte plusieurs éléments importants.

Communiqué de presse : Les déficits ne stimuleront pas l'économie

En lien avec cette publication

En lien avec cette publication

|

|

|

| Deficit will not stimulate the economy (Toronto Sun, 10 mars 2016) |

Le Point – Les déficits du gouvernement fédéral ne stimuleront pas l’économie canadienne

Plusieurs économistes de Bay Street recommandent au gouvernement fédéral de délier encore plus les cordons de sa bourse et faire des déficits plus importants qu’annoncé lors de la campagne électorale dans le but de « stimuler » l’économie canadienne. Cette vision court-termiste ne prend toutefois pas en compte plusieurs éléments importants.

Comment stimuler l’économie

En premier lieu, la théorie macroéconomique keynésienne sur laquelle ces économistes fondent leurs recommandations suggère de relancer l’économie par la dépense publique uniquement en période de récession. Or, le Canada n’est pas en récession, ne l’a pas été en 2015 et, selon les plus récentes prévisions de la Banque du Canada, ne le sera pas en 2016, et ce, indépendamment de la taille du déficit fédéral. En fait, l’économie devrait connaître une croissance faible, mais qui ira en s’accélérant(1).

En second lieu, même si l’on devait connaître un repli économique, il n’est pas évident que davantage de dépense publique serait la solution. De nombreux économistes nobélisés croient que même en période de récession, l’État ne peut pas relancer l’économie en augmentant substantiellement ses dépenses de façon à créer un large déficit(2).

Après la crise financière de 2008, ce sont en fait les pays de l’OCDE qui ont à la fois réduit leurs dépenses publiques et leurs revenus qui ont réussi à obtenir la croissance annuelle moyenne la plus élevée. À l’inverse, les pays qui ont choisi d’augmenter à la fois leurs dépenses et leur fardeau fiscal ont connu une croissance très faible et même un recul économique si on inclut à ce calcul la Grèce(3).

L’économiste Valerie A. Ramey de l’Université de Californie à San Diego a recensé les recherches récentes sur cette question. Elle montre qu’une augmentation de la dépense publique ne stimule pas la dépense privée et a même pour effet de la réduire de façon importante dans la plupart des cas(4). Selon Ramey, la dépense publique ne peut que créer des emplois dans le secteur public et aucun emploi durable dans le secteur privé.

De la même façon, la recherche récemment publiée par António Afonso et João Tovar Jalles, respectivement de la Banque centrale européenne et de l’OCDE, révèle que lorsque l’État concurrence moins l’économie privée pour recruter les travailleurs et pour utiliser du capital, l’investissement privé prend le relai(5). À court terme, les réductions de dépenses publiques ont un effet négatif modeste sur l’activité économique, puisqu’il y a un court délai avant que la dépense privée prenne le relais de la dépense publique(6). À plus long terme, les effets positifs sur la croissance économique dominent cependant très largement.

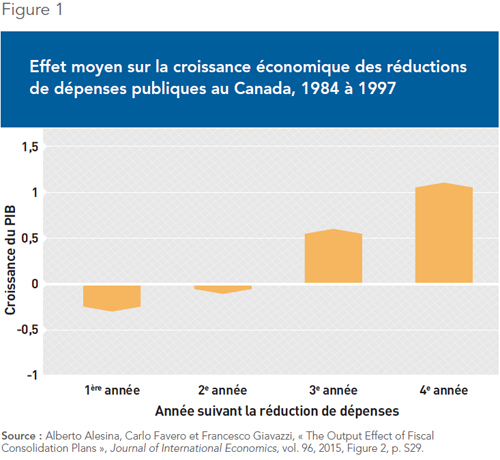

C’est aussi ce que l’économiste Alberto Alesina de Harvard et deux de ses collègues ont observé en analysant l’évolution des budgets fédéraux au Canada de 1984 à 1997 et en isolant les effets sur la croissance économique d’une réduction des dépenses publiques en proportion du PIB au cours des quatre années qui ont suivi(7) (voir Figure 1).

De plus gros déficits impliquent tôt ou tard plus d’impôts

À tout cela, les partisans d’un déficit important répondent invariablement qu’il faut profiter des très faibles taux d’intérêt actuels. Mais même à faible taux, les emprunts doivent tôt ou tard être remboursés. Et lorsque c’est le gouvernement qui emprunte, les prêts sont remboursés avec les impôts futurs.

Un résultat universel en science économique, qu’on retrouve dans tous les manuels d’introduction, est que prélever un dollar de taxe ou d’impôt coûte en règle générale plus d’un dollar à la société. Les augmentations de taxes et d’impôts ont pour effet de créer des distorsions dans l’économie privée, de diminuer le pouvoir d’achat et de décourager les activités productives. On parle alors de la perte sèche des taxes et impôts, c’est-à-dire qu’au-delà d’un certain niveau, une augmentation de ceux-ci entraîne une perte de bien-être économique plus importante que l’accroissement de bien-être financé par les revenus supplémentaires de l’État.

Les études récentes varient et estiment que chaque dollar de taxe prélevé coûte à la société entre 1,10 $ dans les recherches de Robert J. Barro et Chuck Redlick, de Harvard(8), et jusqu’à 5,00 $ dans certains cas, dans l’étude d’Andrew Mountford et Harald Uhlig, des universités de Londres et Chicago(9). Comme il faut ajouter le poids de la fiscalité sur l’économie au coût de remboursement des emprunts, ceux-ci finissent donc par coûter bien cher à notre économie, et ce même quand les taux d’intérêt sont très faibles.

Conclusion

Les choix difficiles auxquels a dû faire face le gouvernement Couillard au Québec pour retourner à l’équilibre budgétaire devraient constituer une mise en garde pour le gouvernement fédéral. En effet, éliminer le déficit, même en période de croissance, est toujours un exercice difficile qui provoque immanquablement une levée de boucliers. Autrement dit, après un plan de relance, il ne suffit de décréter l’équilibre budgétaire pour y arriver.

La meilleure façon de stimuler la croissance est de retirer les obstacles qui empêchent les entrepreneurs de lancer des nouveaux projets et les entreprises de mettre la main-d’œuvre et le capital au travail. Des mesures telles que des réductions d’impôt, la réduction du fardeau réglementaire et l’accès plus facile aux marchés de capitaux peuvent avoir cet effet. Augmenter les dépenses du gouvernement, toutefois, ne fait que retirer des ressources du secteur privé et retarder une relance durable.

Ce Point a été préparé par Mathieu Bédard, économiste à l’Institut économique de Montréal. Il est titulaire d’un doctorat en sciences économiques d’Aix-Marseille Université et d’une maîtrise en analyse économique des institutions de l’Université Paul Cézanne. La Collection Fiscalité de l’IEDM vise à mettre en lumière les politiques fiscales des gouvernements et à analyser leurs effets sur la croissance économique et le niveau de vie des citoyens.

Références

1. Banque du Canada, Rapport sur la politique monétaire, janvier 2016, p. 14.

2. Voir Éditorial, « The Stimulus Rush », Chicago Tribune, 13 janvier 2009; Robert E. Lucas Jr., « The death of Keynesian economics », Issues and Ideas, vol. 2, 1980; Eugene F. Fama, « Bailouts and Stimulus Plans », University of Chicago, Booth School of Business, 13 janvier 2009; Milton Friedman, Capitalism and Freedom, University of Chicago Press, 40th anniversary edition, 2002.

3. Mathieu Bédard, Vincent Geloso et Youcef Msaid, « La réduction des dépenses publiques favorise la croissance économique », Note économique, IEDM, 8 octobre 2015.

4. Valerie A. Ramey, « Government Spending and Private Activity », dans Alberto Alesina et Francesco Giavazzi (dir.), Fiscal Policy after the Financial Crisis, University of Chicago Press, juin 2013, p. 19-55.

5. António Afonso et João Tovar Jalles, « Assessing Fiscal Episodes », Economic Modelling, vol. 37, février 2014, p. 255-270.

6. Robert J. Barro et Charles J. Redlick, « Macroeconomic Effects from Government Purchases and Taxes », Quarterly Journal of Economics, vol. 126, no 1, janvier 2011, p. 51-102; Lawrence Christiano, Martin Eichenbaum et Sergio Rebelo, « When Is the Government Spending Multiplier Large? », Journal of Political Economy, vol. 119, no 1, février 2011, p. 78-121; Price Fishback et Valentina Kachanovskaya, « The Multiplier for Federal Spending in the States During the Great Depression », Journal of Economic History, vol. 75, no 1, 2015, p. 125-162.

7. Alberto Alesina, Carlo Favero et Francesco Giavazzi, « The Output Effect of Fiscal Consolidation Plans », Journal of International Economics, vol. 96, 2015, Figure 2, p. S19-S42.

8. Robert J. Barro et Charles J. Redlick, « Macroeconomic Effects from Government Purchases and Taxes », Quarterly Journal of Economics, vol. 126, no 1, janvier 2011, p. 51-102.

9. Andrew Mountford et Harald Uhlig, « What Are the Effects of Fiscal Policy Shocks? », Journal of Applied Econometrics, vol. 24, no 6, septembre 2009, p. 960-992.